ERP Financier

Un ERP financier (ou ERP Finance ou Core Finance) est le module de gestion financière qui prend en charge les tâches comptables d’une entreprise.

Cette brique de l’ERP – qui peut aussi être un logiciel indépendant – couvre les catégories comptables classiques, comme la comptabilité générale (GL) ou le bilan. Elle gère les rapports financiers et les transactions qui y sont associés comme la facturation et les dépenses. L’ERP finance vient très souvent en appui d’autres fonctions comme l’analyse de rentabilité, la gestion de la performance (Entreprise Performance Management ou EPM) ou le Revenue Management (fixer le bon prix au bon moment pour augmenter les ventes).

Logiciel modulaire par excellence, l’ERP permet de gérer tous les processus métier d’une entreprise au sein d’un seul système, avec une base de données centrale unifiée. Son module de gestion financière partage donc ses données avec les autres fonctions de l’entreprise, comme la planification de la production, les achats, ou la gestion de la relation client (CRM). Dès qu’une action au sein de l’un de ces modules a des incidences financières, ou doit être enregistrée dans le système comptable, elle déclenche une action ou un transfert de données vers le module Finance de l’ERP.

Fonctionnalités d’un ERP Financier

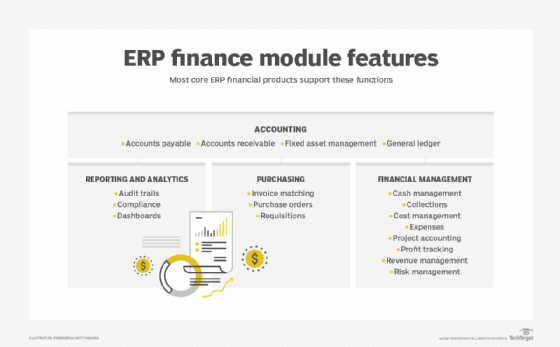

Voici les principales fonctionnalités d’un module de gestion financière :

- Suivi de rentabilité (Profit Tracking). L’outil de suivi de rentabilité donne une image de la santé financière et une vue d’ensemble de l’affectation des ressources financières d’une entreprise. Grâce au suivi de rentabilité, que l’on appelle parfois analyse de rentabilité, l’organisation sait d’où provient l’essentiel de ses gains. Certains outils permettent également de prévoir les retours sur investissement (ROI en anglais) des différentes branches à l’aide de l’historique des ventes et des dépenses.

- Comptabilité générale (ou grand livre). Le grand livre (ou General Ledger) est un enregistrement complet de toutes les transactions financières d’une entreprise. Il suit les recettes et les dépenses, les comptes de capital, l’actif et le passif.

- Comptabilité fournisseur (ou AP pour Accounts payable). La fonctionnalité gère les sommes dues aux créditeurs, notamment ses fournisseurs. En automatisant cette fonction, l’entreprise gagne du temps, de l’argent et réduit le risque d’erreur humaine. Cette fonctionnalité de l’ERP finance permet de traiter plus rapidement un plus grand volume de factures reçues et de transactions financières avec les fournisseurs. L’entreprise peut également mieux gérer ses flux de trésorerie dans la mesure où les données fournisseurs sont intégrées et reliées à la gestion des achats, également prise en charge par le module financier (ou par un autre module spécifique).

- Comptabilité client (ou AR pour Accounts receivable). Cette fonctionnalité permet à l’entreprise de gérer l’argent que lui doivent ses débiteurs – principalement ses clients. Elle suit les paiements, la gestion de la trésorerie client et les factures émises. Avec cette fonction l’entreprise peut automatiser des actions – comme la génération de factures périodiques, de relevés de compte ou de rappels de paiement. Grâce à cette automatisation, l’entreprise peut accélérer l’encaissement des paiements et cibler les recouvrements. Elle peut aussi faciliter les règlements par les clients (via un portail par exemple), ce qui améliore d’autant la trésorerie et la satisfaction des débiteurs en simplifiant leurs démarches. Que ce soit pour la comptabilité client ou fournisseur, la brique financière de l’ERP peut grandement simplifier la réconciliation bancaire (encore plus lorsqu’on lui adjoint des technologies de type OCR ou de Text Mining augmentées à l’Intelligence Artificielle).

- Gestion des immobilisations. Avec cette fonctionnalité, l’entreprise peut suivre et gérer les biens corporels (ordinateurs, matériel d’usine, véhicules, etc.). La gestion des immobilisations permet de prendre en compte le calcul de l’amortissement et ses conséquences sur la conformité réglementaire et le paiement des taxes et des impôts. Elle offre aussi une meilleure visibilité sur l’utilisation, le coût et l’entretien des actifs immobilisés.

- Gestion des achats (Purchase). La plupart des modules ERP Finance permettent de gérer les achats de produits et de services d’une organisation, et les documents associés : demande interne de validation d’achat (Request), bons de commande (PO), etc. L’intégration de cette fonctionnalité avec la comptabilité fournisseur permet de gérer les factures, et d’en assurer le rapprochement avec la commande pour vérifier que les factures des fournisseurs correspondent bien aux informations comptables, avant de procéder au paiement. Les entreprises qui ont besoin de fonctions plus complexes – pour gérer l’achat de matières premières ou de composants nécessaires à la fabrication – se tournent en revanche souvent vers un module plus complet, proposé soit par l’éditeur de l’ERP, soit par une société tierce, qui peut également prendre en charge le sourcing et gérer les coûts d’achats.

- Gestion des risques (Risk Management). Cette fonctionnalité permet de prévoir, d’analyser et de gérer les risques susceptibles d’influer sur les activités et la stabilité financière de l’entreprise. En ayant une idée de son risque de crédit par exemple, une entreprise peut provisionner suffisamment de liquidités pour couvrir les risques d’impayés clients. Les outils proposés aident également à gérer les risques liés à la sécurité, à la responsabilité légale, à la conformité, ou encore à la réputation.

- Reporting. Les fonctions basiques de reporting donnent accès aux données financières, souvent en temps réel, et aident l’entreprise à préparer ses rapports financiers. Bien qu’il s’agisse souvent de rapports internes, certaines offres proposent la création de rapports et de pistes d’audit conformes aux exigences réglementaires. Grâce au reporting, l’entreprise a une visibilité sur les données financières, ce qui l’aide à prendre des décisions fondées et à faire des prévisions budgétaires plus précises. Les outils d’informatique décisionnelle (BI) et les fonctions analytiques – intégrées ou ajoutées avec des outils tiers qui se connectent à la brique financière – donnent à l’entreprise une image plus claire de ses recettes. Les tableaux de bord résument l’état des ventes (réalisées et attendues), des dépenses, et toute autre information financière voulue. La présentation des données sous forme graphique (de type Data Visualization) aide également les dirigeants à appréhender rapidement ces indicateurs de la santé financière de leur entreprise.

- Gestion fiscale. Cette fonctionnalité, disponible dans certains modules de gestion financière, réunit tous les paramètres fiscaux de l’ERP indispensables aux calculs des taxes, et propose des outils pour les déclarations fiscales et les audits. Elle permet de rassembler en un seul répertoire tous les documents sur le sujet, et de générer les rapports à fournir pour répondre à ses obligations fiscales.

Pourquoi mettre en place un ERP financier ?

Le module finance de l’ERP accélère les procédures comptables de l’entreprise et permet de gérer et de vérifier facilement les recettes et les dépenses. L’entreprise améliore aussi sa communication financière externe, notamment auprès de ses fournisseurs, de ses clients et des autorités de régulation.

Le module ERP Finance présente d’autres avantages :

- Transparence financière. Le tableau de bord présentant le grand livre et les données analytiques fournit aux utilisateurs autorisés les éléments essentiels à une bonne compréhension de la situation financière de l’entreprise.

- Gains de productivité. L’automatisation des procédures financières, souvent manuelles et chronophages, améliore la productivité.

- Réduction des erreurs humaines. Les erreurs comptables, notamment les erreurs de saisie de données, sont plus faciles à repérer voire à éviter.

- Meilleure planification et budgétisation. Les outils d’analyse et de reporting de l’ERP Finance aident l’entreprise à prévoir ses coûts et ses recettes, et à élaborer des budgets plus précis. Voire à faire de la planification dynamique (c’est-à-dire à itérer rapidement des scénarios en fonction de la réalisation concrète sur le terrain de la stratégie prévue).

- Suivi et classement des documents financiers. La numérisation évite à l’entreprise de mal ranger ou d’égarer ses documents : ils sont classés automatiquement au bon emplacement.

- Plus d’oubli de paiement. La comptabilité fournisseur informe automatiquement l’entreprise des paiements à venir, et l’entreprise peut mettre en place des paiements automatiques.

- Centralisation. Toutes les informations financières sont réunies dans un emplacement unique.

- Intégration. Le module financier s’intègre aux autres modules de l’ERP et aux autres systèmes de l’entreprise, offrant ainsi un accès aux données clés telles que les chiffres des ventes et les budgets marketing.