ilolab - Fotolia

L’irrésistible ascension de Huawei et Inspur menace les acteurs traditionnels de l’infrastructure

Après des années de croissance explosive en Chine, Huawei et Inspur entendent désormais s'attaquer à l'hégémonie des acteurs américains de l'infrastructure. Huawei en particulier réalise déjà près d'un quart de ses ventes de serveurs hors de Chine.

Les noms de Huawei et Inspur ne sont sans doute guère familiers dans les datacenters mais ces marques sont en train de devenir des menaces crédibles pour les géants actuels de l’infrastructure IT.

Alors qu’IBM voit ses ventes serveurs reculer de 25 à 30% par an, qu’HPE a vu ses ventes serveurs plonger de près de 18% au cours des deux derniers trimestres et que Dell EMC affiche une croissance symbolique, les deux constructeurs chinois réalisent des croissances insolentes de l’ordre de 25 à 40 % par trimestre depuis plusieurs années.

À leur rythme de progression actuel, les deux constructeurs pourraient rapidement dépasser Lenovo et s’imposer comme des acteurs incontournables du Top 5 de l’infrastructure dans le monde. Huawei a ainsi réalisé un CA de 75 Md$ en 2016, dont 5,9 Md$ sur le marché des entreprises. Sur ce segment, les revenus du constructeur ont progressé de 47,3% sur un an, ce qui en fait l’acteur ayant la plus forte croissance sur le marché des infrastructures d’entreprises. La firme a par ailleurs réalisé un CA de 41,8 Md$ sur le marché des infrastructures pour opérateurs télécoms. Huawei emploie actuellement près de 180 000 salariés, dont environ 80 000 en R&D. Inspur, de son côté, a réalisé un CA d’environ 9,8 Md$ en 2015 et emploie 26 000 salariés.

Huawei : Un géant des télécoms avec de grandes ambitions sur le marché des datacenters

Fondé en 1987 à Shenzhen, Huawei s’est jusqu’à présent surtout fait connaître en Europe par ses produits d’infrastructure pour les opérateurs télécoms (commutateurs, routeurs, solutions mobiles) et par ses téléphones mobiles. Mais la firme dispose aussi d’un portefeuille de solutions complet pour les datacenters, qui comprend des serveurs, des solutions de stockage et des équipements de commutation et de routage réseau. Le tout complété par une offre logicielle solide.

Sur le marché des serveurs, Huawei propose une gamme complète de machines incluant des serveurs rack, des serveurs tours, des serveurs lames ainsi qu’une offre de serveurs critiques NUMA pouvant accueillir jusqu’à 32 processeurs Xeon E7.

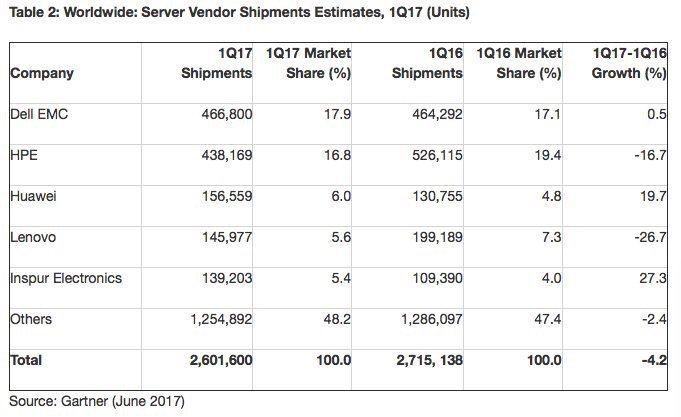

La firme a livré 156 000 serveurs au premier trimestre 2017 soit une hausse en volume de 19,7 % par rapport aux 130 000 machines écoulées au premier trimestre 2016. Cette performance a été réalisée dans un marché mondial en recul de 4,2%. Il est à noter que sur la période, 22% des ventes de serveurs de Huawei ont été réalisées à l’international, une part qui ne cesse de croitre.

Le marché mondial des serveurs en volume au 1er trimestre 2017 (Source : Gartner)

Le marché mondial des serveurs en volume au 1er trimestre 2017 (Source : Gartner)

Huawei est désormais régulièrement présent dans le Top 5 mondial des ventes de serveurs en unités, où la firme devance régulièrement Lenovo en termes de machines livrées. Plus surprenant, sur certains trimestres, Huawei parvient même à dépasser Lenovo en termes de revenus. Au dernier trimestre 2016, le constructeur chinois a ainsi réussi à se hisser au 4e rang mondial du marché des serveurs en valeur, devant Lenovo et Cisco.

Sur le marché des réseaux, Huawei est désormais solidement installé au second rang mondial des fournisseurs de commutateurs Ethernet et de routeurs derrière Cisco. Pour la seule année 2016, le constructeur chinois aurait ainsi réalisé plus de 1,7 Md$ de revenus rien qu’avec ses commutateurs Ethernet et 2,5 Md$ additionnels avec ses routeurs, soit un total de 4,2 Md$ (source IDC).

Sur le marché des réseaux WLAN, Huawei a aussi vu ses ventes progresser de 55% sur un an en 2016 et contrôlait près de 6,2% du marché à la fin 2016, derrière Cisco et Aruba Networks.

Le plus impressionnant avec Huawei est que la firme ne limite pas ses efforts au matériel. Le constructeur chinois a aussi massivement investi dans le logiciel avec ses propres solutions de cloud (basée sur OpenStack), de stockage, sa propre pile hyperconvergée et sa propre pile VDI, mais aussi sa propre infrastructure de SDN.

En France, la pile de cloud de l’équipementier chinois a été adoptée par Orange Business Services pour son cloud Flexible Engine, et la division intégration de l’opérateur revend aussi la pile hyperconvergée de l’équipementier aux côtés de celle de Nutanix.

Huawei a aussi su séduire Criteo pour ses besoins d’Infrastructures. Si la firme a encore des progrès à faire, elle tisse peu à peu sa toile auprès des intégrateurs et des distributeurs et s’impose comme une alternative à Dell EMC et HPE, occupant l’espace laissé de plus en plus vacant par des constructeurs comme NEC ou Fujitsu et grignotant aussi des parts de marché à Lenovo.

Inspur : un géant en Chine qui n’a commencé que récemment à se projeter à l’international

Inspur a de son côté été fondé après la seconde guerre mondiale à Jinan, dans le Shandong. Au premier trimestre 2017, la firme était le cinquième fournisseur mondial de serveurs en unités, un rang conquis après plusieurs années de croissance régulière de ses ventes. La firme a récemment été dopée par la volonté du gouvernement chinois de pousser ses champions nationaux au détriment des grands fournisseurs IT occidentaux.

Inspur s’est notamment fait connaître par ses systèmes HPC et par ses grands systèmes Unix (dont le gouvernement chinois a préconisé l’usage face à ceux d’IBM). Récemment, la firme a noué des alliances avec IBM, Cisco et VMware afin de doper son portefeuille. Elle a aussi investi dans le logiciel. Inspur propose par exemple sa propre plate-forme cloud basée sur OpenStack.

La force principale d’Inspur réside pour l’instant dans sa très riche offre de serveurs. Mais Inspur n’a pas aujourd’hui l’empreinte de Huawei. Ainsi, elle n’a pas vraiment d’offre réseau ou stockage crédible en propre. Inspur n’a pas non plus la présence géographique de Huawei. La firme est certes présente aux Etats-Unis, en Amérique du Sud, en Afrique et en Asie, mais elle n’a commencé que récemment à se déployer en Europe. Elle ne dispose pour l’instant que de bureaux au Royaume-Uni, en Allemagne et en Roumanie, alors que son concurrent est aujourd’hui présent dans la plupart des grands pays du continent.

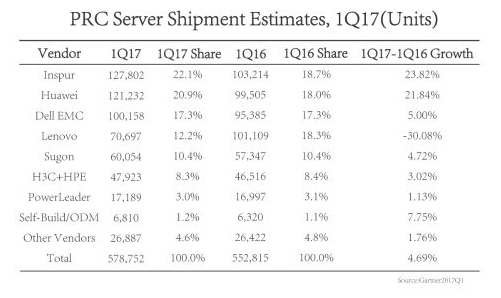

Le marché chinois des serveurs au 1er trimestre 2017 (Source : Gartner)

Le marché chinois des serveurs au 1er trimestre 2017 (Source : Gartner)

Résultat au cours du dernier trimestre, Inspur n’a écoulé que 8% de ses serveurs à l’International, la Chine ayant représenté 92% de ses ventes. Pour l’instant, cette inaptitude à se projeter efficacement à l’international limite le pouvoir de nuisance d’Inspur sur les acteurs établis. Il faudra sans doute encore quelques années avant de voir Inspur devenir une menace pour Dell EMC, HPE et Lenovo hors de Chine. En attendant, la firme s’accapare une large part du marché chinois annihilant ainsi les espoirs des constructeurs occidentaux de se développer dans l’Empire du Milieu.