Samsung se plie à moitié aux exigences du fonds vautour Elliot Management

Ouverture de la gouvernance, création d'une nouvelle holding, simplification de sa structure et meilleure valorisation pour les actionnaires, le coréen sous pression après l’affaire Galaxy Note 7 a cédé en partie. Mais la famille Lee garde la main. Une vente de l’activité PC à Lenovo alimente également les rumeurs.

Samsung Electronics a annoncé qu'il envisageait la possibilité de créer une holding afin d'améliorer la structure du groupe et sa transparence.

« Au cours des dernières années, Samsung Electronics a pris des mesures pour simplifier ses activités […] la société continue aujourd’hui d'examiner les possibilités d'optimiser sa valeur à long terme», a déclaré le groupe dans un communiqué, même si aucune décision ne sera prise avant la fin d’une étude approfondie, qui sera terminée dans les six mois.

Restructuration à but financier (sous le regard des vautours)

Samsung a fait savoir qu'il confiera cet examen complexe à « des conseillers externes » qui auront pour mission de déterminer « la structure organisationnelle optimale».

Mais, ajoute le groupe asiatique, « il n'indique pas la direction que prendra le conseil ni ses intention, d'une manière ou d'une autre » dans l’opérationnel. Un pas en avant, un pas en arrière donc.

L'annonce de ces changements profonds fait suite à une réunion d’un conseil d’administration sous pression, alors que les appels se multiplient de la part de ses actionnaires (dont le puissant fonds vautour Elliot Management) pour améliorer la valeur qui leur ait reversée.

Ce début de décision intervient après que le fonds spéculatif américain Elliott Management a proposé en octobre 2016 que Samsung se scinde en une holding financière d’un côté et une société d'exploitation opérationnelle de l’autre pour réparer sa «structure capitalistique excessive et inefficace».

Le fonds avançait qu'une scission permettrait de simplifier la structure de l'entreprise et rendrait plus simple une évaluation claire de ses actifs et de la valeur de chaque activité de Samsung (et donc des retombés de chacune pour les financiers).

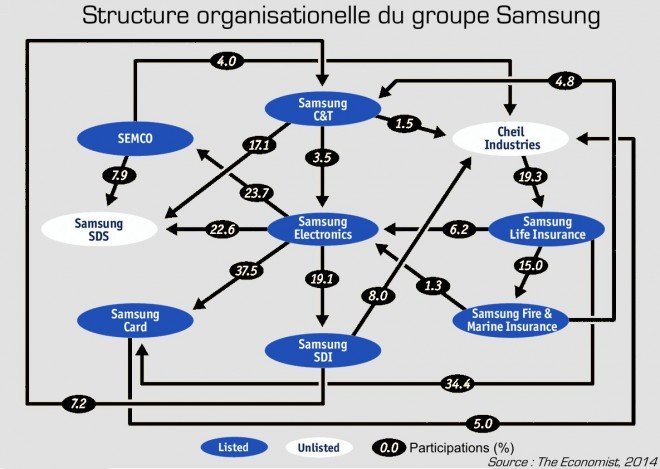

Actuellement, les entreprises du groupe sont liées par un réseau complexe de participations croisées, reliant Samsung Electronics à de nombreuses autres entreprises et filiales allant de la livraison, aux industries lourdes en passant par les assurances.

La restructuration via une holding permettra également à l’héritier Jae-Yong Lee de prendre totalement en main le groupe de son père, Kun-Hee Lee – très malade. Elle réglerait ainsi la question de la gouvernance. Les analystes considèrent en effet qu'une telle holding donnerait à Jae-Yong Lee, vice-président et leader de facto de la compagnie, un contrôle plus étroit sur l'entreprise.

Dans le même communiqué, Samsung Electronics annonce que les dividendes par action augmenteront de 36% cette année et qu’ils seront versés sur une base trimestrielle à partir d’avril 2017.

Mais la famille a refusé de verser un dividende spécial ou de redistribuer 75% de sa trésorerie (ce que demandait Elliot Management). Le fonds – qui regrette que Samsung dispose de la trésorerie la plus importante du secteur (devant Apple) et du plus faible ratio de redistribution par dividendes - devra se contenter de 50% de la cagnotte.

Une structure de décision parallèle

Autre résistance, Samsung Electronics ne va « pas fusionner sa maison mère avec Samsung C&T, [NDR : la vraie holding actuelle du groupe], même s'il devait passer à une structure de holding, ce qui va à l'encontre de la proposition d'Elliott », note Reuters. En clair, on pourrait se diriger vers deux holdings, C&T chapotant une nouvelle Samsung Electronics Holding.

Résultat, le cours de Samsung C&T a baissé massivement alors qu’il avait peu ou prou récupéré son niveau d’avant l’affaire Galaxy Note 7.

Côté gestion, le coréen a également confirmé qu’il allait nommer au moins « un nouveau membre, international, indépendant » au conseil d’administration et créer un comité de gouvernance distinct.

La réorganisation de la gouvernance a été mise à l’ordre du jour suite à l’incapacité de la multinationale à résoudre efficacement les problèmes de surchauffe de la batterie de sa nouvelle référence star, le Galaxy Note 7, qui faisait prendre feu à l’appareil.

Un fiasco qui a couté plusieurs milliards au groupe. Le Credit Suisse estime la note galactique à 17 milliards de dollars - hors impact boursier – en prenant en compte le coût de la crise elle-même et son effet négatif sur l'image de la marque.

La note avérée et concrète est actuellement de 3 milliards de dollars.

Il n’en reste pas moins que malgré cet « accro », l’action de Samsung (KRX:005930) a progressé de +33% depuis le début de l’année (les actions de priorité KRX:005935 de +20%).

Rumeurs autour d’une revente des PC

Toujours dans l’optique de « se concentrer sur ses cœurs d’activité », la presse locale évoque avec insistance des discussions avec le chinois Lenovo autour de la vente de l’activité PC du coréen.

Samsung Electronics souhaite se recentrer sur les smartphones (et les talettes) et Lenovo veut continuer la construction de son offre PC (issue du rachat de la branche PC d’IBM). Actuellement au coude à coude avec HP, les laptops de Samsung donneraient au chinois un net avantage dans la course à la première place mondiale… avant un autre rachat possible des PC de Fujitsu.

Des sources officieuses parlent d’une négociation pour un prix 850 millions de dollars entre Samsung et Lenovo. En guise de comparaison et pour mémoire, Samsung a cédé ses imprimantes à HP Inc. en septembre pour un peu plus d’un milliard de dollars.