IoT : l’Edge Computing, la 5G et la recherche de talents ont animé 2019

En 2019, des technologies comme l’Edge Computing, le streaming analytics, le machine learning, et la 5G ont servi la cause de l’IoT. Toutefois, de grands défis attendent ceux qui veulent l’embrasser en 2020.

L’internet des objets est perçu comme un puissant vecteur de transformation digitale. Toutefois, de nombreuses entreprises et acteurs du secteur semblaient avoir oublié qu’un objet, même connecté, sans intelligence n’est qu’une coquille vide.

Les éditeurs se sont ainsi lancés dans la conception de solutions mâtinées de machine learning ou de reconnaissance d’image. Cependant, sans la puissance de calcul associée, difficile d’industrialiser ces cas d’usage.

Le concept d’Edge Computing est apparu comme le complément nécessaire à l’apport d’une intelligence artificielle aux capteurs, machines et autres passerelles IoT. D’abord un argument marketing, 2019 a été l’année de la concrétisation du Edge comme le liant nécessaire à la pertinence du rapport entre IA et IoT.

Edge computing : un concept qui devient réalité

Plusieurs fabricants dont General Electrics et Nutanix proposent des micro datacenters capables de fournir des capacités de calcul et de stockage nécessaires à des cas d’usage connectés en entreprise.

De son côté, AWS a lancé en Californie l’offre Outposts, des racks serveur installés et gérés chez les clients qui font le lien avec le cloud public du fournisseur. Le groupe Volkswagen, qui entend mener à bien « le plus important projet IoT au monde » promet déjà d’utiliser deux racks par site. Cela représente 122 usines dans le monde.

Cette tendance entraîne avec elle un engouement important pour Kubernetes. Car oui, l’IoT est lui aussi soumis à la containerisation des architectures. Lors de la KubeCon, les ingénieurs de Huawei ont présenté un projet open source nommé KubeEdge. Il permettrait d’analyser les données non structurées comme des images et des vidéos dans leur format d’origine au plus proche des installations IoT. KubEdge tient sur 30 Mo de disque et utilise seulement 66 Mo de mémoire vive.

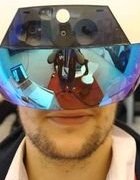

De son côté, GE avance les besoins croissants concernant la réalité augmentée, qui tend à fleurir en entreprise. D’ailleurs, Microsoft a commercialisé en novembre dernier le Microsoft HoloLens 2, la deuxième version de son casque AR censé faciliter le travail des opérateurs. La présentation de l’appareil avait été marquée par un « no-show », suivi d’un retardement de la commercialisation.

Les éditeurs PaaS et SGBD suivent le mouvement

Ce besoin en performance et en faible latence, les éditeurs de plateforme de streaming de données le comprennent également. Les contributeurs du projet open source Apache Kafka veulent réduire ce phénomène en supprimant un intermédiaire pour l’instant essentiel : l’API Zookeeper. Le traitement des données en temps réel apparaît comme une condition sine qua non.

Software AG et Magic Software, deux spécialistes de l’iPaaS proposent de leur côté de connecter les machines industrielles aux applications d’entreprises. Le deuxième a présenté sa solution FactoryEye. Le premier continue de faire évoluer sa PaaS IoT Cumulocity. Les éditeurs SGBD mettent également à jour leurs produits pour supporter ces cas d’usage.

5G : entre engouement et méfiance

Cette année, la 5G était encore dans toutes les bouches, sans qu’elle ait encore de prise dans la réalité, une rengaine dont nous commençons à nous lasser depuis 2016. Les autorités et les opérateurs ont conscience des besoins des industriels.

En avril 2019, Helmut Resinger, directeur d’Orange Business Services, partageait sa vision du fameux successeur du LTE. Selon ce serait « un grand enjeu B2B, mais aussi un grand enjeu de connaissance du métier ».

Cependant, le prix de réserve des fréquences, fixé à 2,17 milliards d’euros par le Gouvernement français, a fait grincer des dents les opérateurs. Ils pourront se procurer un bloc de fréquences de 50 MHz pour la modique somme de 350 millions d’euros. Une guerre des prix qui risquent de peser sur les premiers clients : les industriels.

Mais avant de déployer ces réseaux cellulaires publics et privés, ils peuvent se tourner vers le Wi-Fi 6. La publication du standard a mené à la commercialisation de nombreux produits dont les switches Catalyst proposés par Cisco, et les bornes 530 et 550 par Aruba, la filiale d’HPE.

Aerohive Networks, Ruckus Wireless et Huawei proposent le même type de produits. Les équipementiers présentent la norme comme un complément efficace à la 5G dans l’industrie, mais n’évoquent pas vraiment l’absence de compatibilité avec les terminaux déjà installés.

Quant au marché du Narrow-Band IoT, il serait largement dominé par les États-Unis. Selon le cabinet d’étude Berg Insight, cinq fabricants dont Cisco et Sierra Wireless s’emparent de 53,3 % de part de marché dans la vente de gateways et de routeurs associés en 2018. Il prévoit un taux de croissance annuel de 18,5 % jusqu’en 2023.

N’oublions pas l’importance du MtoM, une technologie déjà bien implantée. En France, l’année 2019 a été une période de consolidation. Thalès a finalisé le rachat de Gemalto, un acteur important de ce secteur. De son côté, le spécialiste français Matooma est tombé dans le giron britannique de Wireless Logic.

Ces besoins en vélocité écarteraient alors les réseaux de type LPWAN comme Sigfox et LoRaWAN. Que nenni. L’année écoulée nous montre qu’ils prennent une importance grandissante dans la supply chain. La startup toulousaine s’est concentrée sur ce secteur et a annoncé deux partenariats d’envergure.

Avec Michelin (SafeCube), Peugeot (Track & Trace), Sigfox développe son activité d’asset tracking. Dans les deux cas, il est question de géolocaliser et de suivre le parcours de conteneurs connectés dans le monde entier.

De son côté, Bouygues Telecom a non seulement rassemblé ses activités sous sa marque Objenious, mais a également présenté une offre de réseau dédiée aux industriels. En installant une passerelle IoT 4G(entrée)/LoRaWAN (sortie), les clients peuvent bénéficier d’une connexion dans un rayon de 2 kilomètres.

La gateway devient un relais du réseau public d’Objenious. Airbus bénéficierait déjà de la solution à Saint-Nazaire et à Toulouse. Toutefois, le RFID et sa distance de connexion réduite n’a pas dit son dernier mot.

l’IIoT marqué de l’empreinte du secteur automobile en 2019

Comme le prouve le cas Volkswagen, l’année 2019 a été marquée par la croissance de l’IIoT ou de l’industrie 4.0. Les éditeurs, les intégrateurs et les ESN cherchent à conseiller (ou influencer) des industriels en pleine réflexion sur leur transformation numérique. À ce jeu, Capgemini s’est distingué en rachetant Altran pour 5 milliards d’euros.

Ensemble, ces entités veulent répondre à la fois aux problématiques d’industrialisation des projets IoT dans les entreprises et à la fois externaliser la conception de produits dont les véhicules connectés. Il faut dire que les bouleversements sur le marché de l’automobile sont importants et poussent les acteurs à s’équiper.

Renault multiplie les déploiements Wifi et RFID afin d’accélérer les processus d’automatisation de fabrication. BMW s’est associé à Microsoft pour présenter l’Open Manufacturing Platform, qui comme son nom l’indique vise à réunir plusieurs industriels autour de fonctionnalités Cloud, IA, et IoT. Il s’agit notamment d’utiliser des composants open source, de favoriser la monétisation et le partage de données, ainsi que de standardiser les formats de données.

Cela ne veut pas dire que les autres secteurs ne sont pas concernés par l’IoT. SIG, un spécialiste suisse de l’emballage a par exemple présenté une offre de maintenance propulsée par GE et ServiceMax pour ses machines connectées. Elle cible donc les acteurs de l’agro-alimentaire.

Pas de talents, pas d’IoT

Toutefois, si les éditeurs comme AWS et Microsoft considèrent que leurs technologies IoT sont prêtes pour supporter des cas d’usage avancés, leurs clients connaîtraient un manque de maturité et de compétences.

La firme de Redmond a par exemple présenté une étude mentionnant le problème des clients à trouver du personnel formé. Surtout, près d’un tiers des POC IoT ne verraient pas le jour pour des raisons financières. Le manque de talents, dans les deux sens du terme, pèserait sur les entreprises. Par exemple, Safran qui installe une usine connectée à Lyon, s’apprêterait à dépenser 230 millions d’euros.

Selon Xavier Perret, directeur Azure chez Microsoft France, le coût de l’IoT n’est pas véritablement un frein grâce au cloud. Le manque de spécialistes serait en revanche préjudiciable. Fabrice Hugues, directeur technique et innovation chez Software AG France, estime que le marché français est en retard. Surtout, l’IoT représentait moins de 4 % du chiffre d’affaires global de l’éditeur allemand en 2018.

Toutefois les acteurs comme Microsoft et AWS oublient souvent de mentionner qu’ils ont besoin de s’appuyer sur les services de spécialistes du field service et des équipementiers IoT. Dans le cadre du projet IoT de Volkswagen, Siemens s’occupe de connecter les machines et autres robots de fabrication. Pour ce faire, l’industriel allemand profite largement des solutions en marque blanche de Software AG qu’il a encapsulé dans son offre MindSphere.

Le cloud, les solutions SaaS, la connectivité, l’achat et le déploiement des capteurs ou machines réclament des investissements considérables qui s’accompagnent de véritables enjeux stratégiques. Si les constructeurs automobiles sont les plus avancés, 2020 sera sûrement le théâtre de la transformation d’autres secteurs en partie grâce à l’IoT.