MuleSoft

En rachetant MuleSoft, Salesforce lance son neuvième Cloud

En pleine stratégie de diversification et de marche forcée vers les $60 milliards de CA, Salesforce achète un acteur qui lui permet aussi d'assoir un peu plus sa volonté de devenir la brique centrale du SI des entreprises.

La rumeur courait. Salesforce l'a officialisée cette nuit : il rachète la plateforme d'intégration et de gestion d'APIs MuleSoft.

Et il y met le prix.

Le spécialiste du CRM en mode SaaS va débourser 6,5 milliards de dollars. Ce qui en fait, de loin, sa plus grosse acquisition. A titre de comparaison, Salesforce n'avait déboursé "que" 2,8 milliards pour le champion des plateformes e-commerce Demandware et créer, avec cet actif, son Salesforce Commerce Cloud.

MuleSoft connaitra à peu près le même sort. Il sera la base du nouveau Cloud de Salesforce - le 9ème : « Salesforce Integration Cloud ».

La gamme de l'éditeur se compose donc aujourd'hui de Sales Cloud (CRM), Service Cloud (CRM pour SAV et call-center), Commerce Cloud (eCommerce), Marketing Cloud (automatisation marketing), Analytics Cloud, App Cloud (PaaS), Community Cloud (Chatter, Quip), IoT Cloud (en construction) et d'une plateforme d'intégration.

Mulesoft ouvre grand les portes du legacy à Salesforce

Comme l'explique Salesforce dans son communiqué, MuleSoft lui apporte une capacité plus importante d'intégration des données et de connexion avec des applications diverses. Notamment, les applications patrimoniales sur site (ERP ou autres).

Autre atout, dans un monde de plus en plus en multi-cloud, les APIs deviennent critiques. Ce sont elles qui assurent la bonne communication entres les solutions. Les gérer devient donc une priorité, mais aussi un casse tête à mesure que les APIs se multiplient.

MuleSoft, à l'instar d'un 3scale, d'un Mashery ou d'un Apigee est un "leader" dans le domaine (dixit Gartner), tout comme Axway, IBM ou CA Technologies.

Tout comme MuleSoft, les trois premiers cités ont été rachetés : 3Scale a été croqué par RedHat en 2016, Mashery par Tibco en 2015, et Apigee par Google en 2016 pour « seulement » 625 millions de dollars. Autant d'opérations qui montrent l'intérêt d'acteurs d'horizons différents pour ce domaine émergeant (les sociétés ont été fondées entre 2004 et 2007) mais critique dans les architectures IT modernes.

Salesforce, le CRM et au-delà

MuleSoft est d'autant plus stratégique que Salesforce cherche à devenir le socle sur lequel se construisent le SI et l'exploitation des données des entreprises. « Le CRM est devenu le cœur de la problématique d'un PDG », affirmait en juin 2017 Alexandre Dayon, Chief Product Officer de Salesforce lors du World Tour Paris, « Ce n'est plus l'ERP ».

Mais cette place centrale ne peut être effective que si le CRM (ou, pour dépasser le seul CRM, la « Customer Success Platform » comme aime à l'appeler Salesforce) est en mesure de faire converger toutes les données vers lui. D'où la pertinence technique du rachat de MuleSoft.

Objectif 60 milliards de CA en 2034

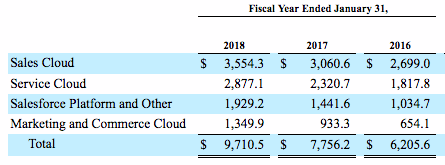

L'acquisition intervient également dans un contexte de diversification pour Salesforce. Ses comptes 2018 (pour 2017) montrent qu'il réalise déjà un tiers de ses revenus hors CRM : dans l'automatisation du marketing, dans le ecommerce et dans le PaaS (même s'il est vrai que ce dernier reste lié en grande partie avec le CRM pur).

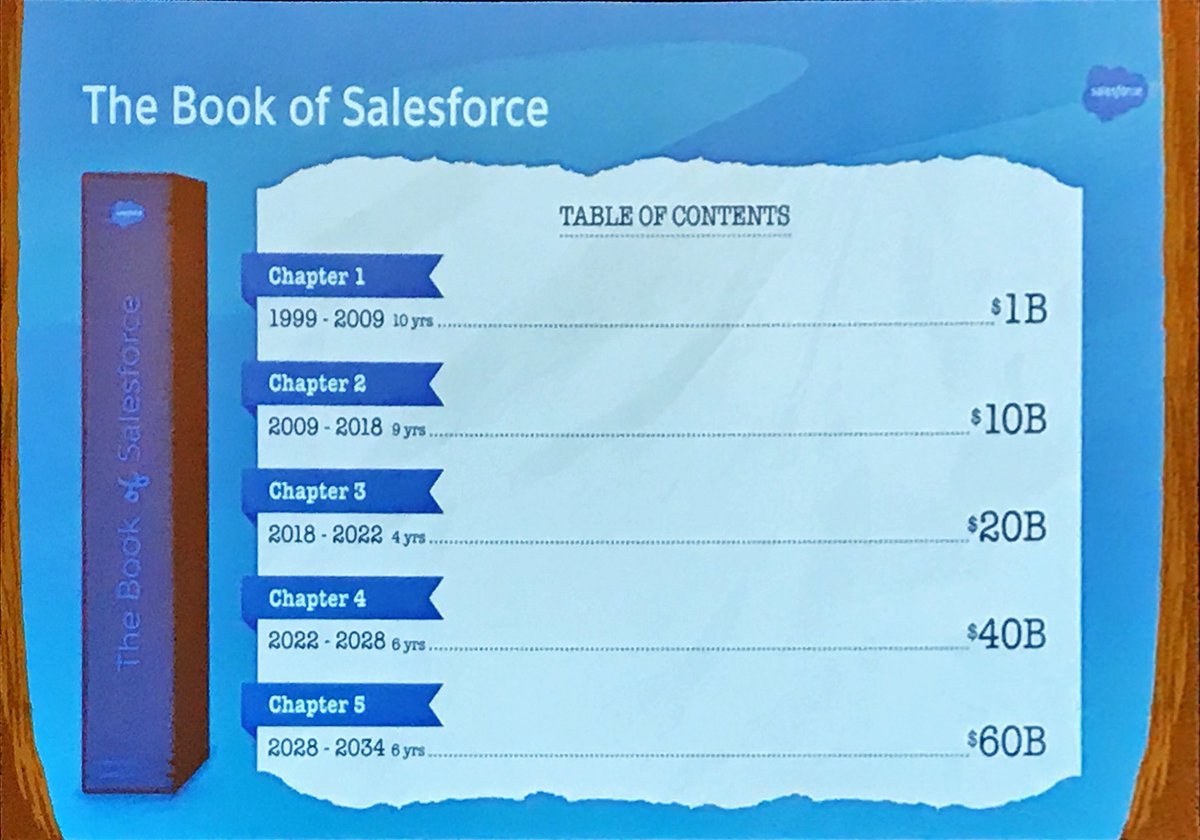

En janvier, lors de sa conférence dédiée aux analystes, Marc Benioff, le PDG et fondateur de Salesforce, a fixé comme objectif un chiffre d'affaires annuel de 60 milliards de dollars d'ici 2034. Contre un peu plus de 10 espérés en 2018.

Cet objectif devait rester confidentiel - Salesforce a demandé à un analyste de retirer un tweet mentionnant cette feuille de route financière - mais le slide est devenu public.

Au-delà du mini-mélodrame (« je vous le dis sur scène, mais il ne faut pas le répéter »), ce chiffre très ambitieux annonce une myriade de rachats. Salesforce ne pourra en effet pas multiplier son CA par six en ne vendant que du CRM.

Un but qui implique diversification et rachats

Le LMS est une piste de diversification explorée. L'IoT est aussi un des axes de cette croissance. L'intégration de données en est aujourd'hui, officiellement, une autre (sans oublier que qui dit "Internet des Objets" dit aussi justement "intégration").

Au total, avec MuleSoft, Salesforce en est à sa 51ème acquisitions depuis sa création. La semaine dernière, l’éditeur avait mis la main sur CloudCraze (commerce B2B) et en janvier, il avait racheté Attic Labs (base de données décentralisée).

L'année 2018 commence donc sur des bases élevées ; en accord en tout cas avec le projet de son créateur qui ne cache pas une nette préférence pour les acquisitions plutôt que pour les développements interne « from scratch ».

Dernier signe qui traduit cette marche forcée de Marc Benioff - incarnée, aujourd'hui, par le rachat de MuleSoft - le Good Will de Salesforce (l'écart entre les prix payés pour des actifs, censés traduire leurs valeurs futures, et leurs valeurs réels au moment des rachats) a plus que doublé en quatre ans. Il est passé de 3,5 milliards de dollars en 2014 à 7,3 milliards pour l'année fiscale 2018 (année calendaire 2017). Et il devrait continuer à gonfler.