Année 2013 morose pour IBM : Le CA, en recul de 4,6%, repasse sous la barre des 100 Md$

IBM termine une année 2013 morose, plombé par la chute des ventes de serveurs et de stockage et par une croissance en berne dans les pays émergents, notamment en Chine.

IBM vient de boucler une année 2013 morose, marquée par une chute de ses ventes de matériels et par une croissance en berne dans certaines zones géographiques dites émergentes, comme en Asie-Pacifique (et particulièrement en Chine).

Sur les trois derniers mois de l’année, IBM a annoncé un recul de 5,6 % de son chiffre d’affaires, à 27,7 Md$, mais un bénéfice en progression de 6% à 6,2 Md$. Il s’agit du 7e trimestre consécutif de recul des revenus pour le groupe. Sur l’ensemble de l’année, le constat est quasi-identique : le CA fléchit de 4,6% à quelque 99,8 Md$ et le bénéfice recule de 1%, à 16,5 Md$. Symboliquement, 2013 aura donc vu le CA de Big Blue repasser sous la barre des 100 Md$. Des chiffres bien en dessous des attentes du marché, comme le rappelle Reuters.

Ces résultats ont poussé la direction du groupe à renoncer à son bonus pour l’année, a par ailleurs indiqué Ginni Rometty, la Pdg du groupe, dans un communiqué. « Bien qu’ ayant fait des progrès solides au sein d’activités sur lesquelles nous nous reposons pour l’avenir, au regard des résultats annuels du groupe, mon équipe dirigeante et moi-même avons recommandé que nous renoncions à nos primes annuelles personnelles pour 2013. »

« Le matériel continue d’affecter nos performances dans leur totalité », a commenté Martin Schroeter, le directeur financier et vice président du groupe, lors d’une conférence avec les analystes dont le compte rendu est accessible sur le site SeekingAlpha.

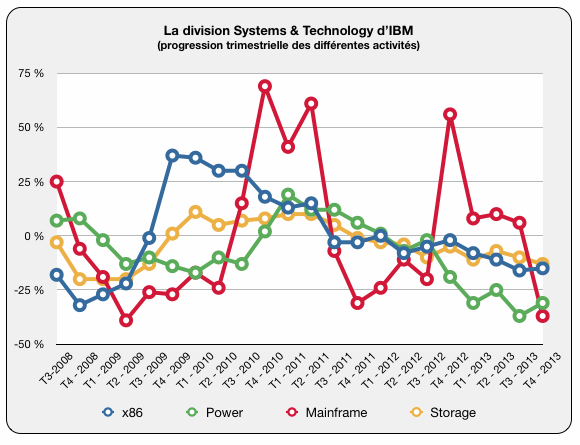

Au quatrième trimestre, les ventes de la division Systems and Technology enregistrent une baisse de 26%, à 4,3 Md$. Sur la période, les bénéfices de la division ont chuté à 750 M$ et à 1,7 Md$ sur l’année, compte le CFO. Selon lui, le recul des ventes de mainframes - System z - du groupe serait lié à une période conjoncturelle, entre deux cycles de renouvellement (ce qui est vrai, à ceci près que le cycle devrait encore se prolonger quelques trimestres). Les System z affichent une baisse de 37% au quatrième trimestre. La situation n'est guère meilleurs du côté des serveurs Unix - system p - à base de puces Power, en recul de 31% et pour les serveurs x86 - Systems x - en baisse de 16%. Les ventes de systèmes de stockage continuent quant à elle leur plongée en eaux profondes avec un recul de 13%. Logiquement, la division semi-conducteurs est victime de la méforme des system z et p et affiche quant à elle un recul de 33% sur un an. Pour cette dernière, on approche sans doute d'une décision radicale, puisqu'IBM MicroElctronics a enregistré un CA de 1,72 Md$ sur l'année, pas de quoi justifier un investissement dans une fab de nouvelle génération.

Ginni Rometty, tout comme Martin Schroeter, ont évoqué le plan d’action entrepris par le groupe et qui vise à se tourner vers des technologies, comme l’analytique, le cloud, le Big Data et la mobilité pour trouver d’autres leviers de croissance. Récemment, IBM a en effet annoncé la création d’une nouvelle entité dédiée entièrement à Watson ainsi qu’à des services cloud associés. Big Blue a également annoncé son intention d'investir 1,2 Md$ pour doper son parc de datacenters cloud dans le monde. Notons également que le groupe serait également entré en négociation en vue de revendre ses activités de serveurs x86 - Dell et Lenovo seraient notamment en lice.

Chute vertigineuse en Chine

Autre composante ayant affecté les résultats du groupe, la baisse de revenus des pays dits émergents, qui comptent au total pour 23% des revenus du groupe. Si au T4, les zones Amériques et EMEA ont fléchi de 2%, la zone Asie-Pacifique elle a tiré le groupe vers le bas, avec une chute de 6% du CA. Les Brics (Brésil, Russie, Inde, Chine), ces pays considérés en croissance, ont reculé de 6% . Mais Martin Schroeter fait état d’une chute de 23% des revenus du groupe en Chine et essentiellement des ventes de hardware.

Quant aux autres lignes d’IBM, les services affichent eux aussi une courbe descendante sur les 3 derniers mois de l’année (-3,6% pour Global Technology Services et +0,6% pour Global Business Services, la branche consulting). Sur l’année, le premier segment recule de 4,2% alors que le second recule de 0,9%.

Enfin, que ce soit au quatrième trimestre ou sur l’ensemble de l’année, les activités Logicielles d’IBM ont progressé (+4% au T4; +3% en 2013). Dopées notamment par les ventes de la gamme WebSphere en hausse de 14% sur la fin de l’année. Les ventes de activités Information Management (qui comprend notamment Netezza et l’analytique) ont cru de 5%, Tivoli de 1% et les solutions dites sociales (Social Workforce Solutions) de 2%. Les ventes des outils Rational sont restées stables. à noter que les multiples rachats ont aussi participé à la hausse du CA. A périmètre constant, il n'est pas sûr qu'IBM aurait fait aussi bien.

Sur l’année, la firme indique que les revenus générés par le cloud ont progressé de 69%, pour atteindre 4,4 Md$. L’informatique en nuage fait notamment partie des segments sur lesquels Big Blue investit fortement. Au côté de la mobilité, du Big Data, de la gestion des données et de l’analytique.

Enfin, dernier enseignement des résultats du groupe, les ventes des systèmes intégrés Pure System se portent bien, assure Martin Schroeter. Il s'agit d'un des rares rayons de soleil pour la division matérielle de Big Blue - même si ce succès s'est sans doute fait au détriment des Bladecenter, IBM préférant mettre en avant les pure systems, plutôt que les Bladecenter indiqués comme en fin de vie aux clients. Quelque 2 500 systèmes auraient ainsi été écoulés au quatrième trimestre. Depuis le début de leur commercialisation, 10 000 Pure Systems auraient été vendus par Big Blue.