Banque Accord veut améliorer la qualité des données clients

Améliorer la qualité des données clients, mettre les données bancaires au service de la gestion de la relation client et des opérations marketing. C’est peu ou prou l’ambition de Banque Accord autour de son système décisionnel. Et cela vise le groupe Auchan mais aussi, plus généralement, la galaxie Mulliez.

Banque Accord fait partie du groupe Auchan, et plus globalement de la galaxie Mulliez, qui comprend aussi Norauto et Boulanger. Au total, le groupe de services financiers gère des moyens de paiement pour 6,4 millions de personnes, avec 7,5 Md€ de paiements par an et 2,6 Md€ d’encours crédit : «nous émettons des cartes de paiement de magasins et des cartes internationales, dont beaucoup en marque jointe avec des enseignes de la grande distribution », explique Philippe Eymond, responsable du département Urbanisation, Méthode, Architecture et gestion de projets de la Banque Accord. A cela, il faut ajouter des produits financiers et non financiers - crédit consommation, regroupement de crédits, épargne, assurance, et même cartes cadeau prépayées.

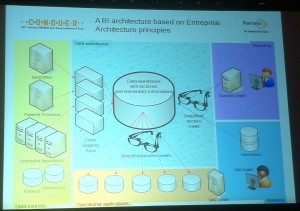

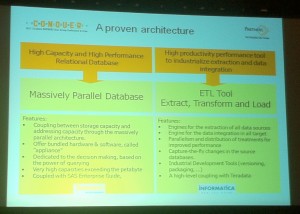

Dans le cadre de ses activités, Banque Accord exploite une plateforme de décisionnel : «l’objectif est de fournir aux métiers les moyens de piloter leurs activités avec des indicateurs de performances qui partagent ces caractéristiques : cohérence (calculée une fois à partir d’une définition commune - avant, ce n’était pas le cas); partage (tous les utilisateurs ont le même indicateur); fiabilité ; fraîcheur (reflète la réalité au plus près); et disponibilité (accessible à la demande).» Un projet fortement soutenu par la direction de la banque ne serait-ce que parce qu’il s’agit de «fournir aux utilisateurs les moyens d’explorer leurs activités, de les analyser ». L’ensemble s’appuie sur des solutions Business Objects (pour le reporting), SAS Guide (pour l’analyse), Teradata - «en raison des importants volumes de données et des capacités de traitement massivement parallèle» - et Informatica - «pour l’extraction et la transformation des données de manière hautement industrialisée ». Les applications opérationnelles utilisent les mêmes données et produisent également des données susceptibles d’alimenter à leur tour le datawarehouse de Banque Accord.

Dans le cadre de ses activités, Banque Accord exploite une plateforme de décisionnel : «l’objectif est de fournir aux métiers les moyens de piloter leurs activités avec des indicateurs de performances qui partagent ces caractéristiques : cohérence (calculée une fois à partir d’une définition commune - avant, ce n’était pas le cas); partage (tous les utilisateurs ont le même indicateur); fiabilité ; fraîcheur (reflète la réalité au plus près); et disponibilité (accessible à la demande).» Un projet fortement soutenu par la direction de la banque ne serait-ce que parce qu’il s’agit de «fournir aux utilisateurs les moyens d’explorer leurs activités, de les analyser ». L’ensemble s’appuie sur des solutions Business Objects (pour le reporting), SAS Guide (pour l’analyse), Teradata - «en raison des importants volumes de données et des capacités de traitement massivement parallèle» - et Informatica - «pour l’extraction et la transformation des données de manière hautement industrialisée ». Les applications opérationnelles utilisent les mêmes données et produisent également des données susceptibles d’alimenter à leur tour le datawarehouse de Banque Accord.

Exploiter les données dans un contexte de CRM

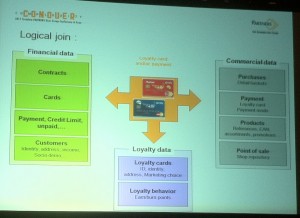

Pierre-Luc Ravet, chef de projet chez Banque Accord, explique comment toutes ces données sont en train d’être mises à profit dans un contexte de CRM, en vue de fournir des services aux entités de la galaxie Mulliez. «D’un côté, il s’agit de soutenir l’activité des commerces, dans le marketing, en leur offrant une meilleure connaissance du client et de ses affinités d’achat. De l’autre, pour la banque, il s’agit notamment d’ajuster les limites de crédit plus finement en fonction des habitudes de dépenses des clients.»

Pour lui, les services de CRM «améliorent la connaissance client avec la centralisation de toutes les données d’achat pour alimenter le warehouse. On peut comprendre le client et ses habitudes, améliorer la segmentation marketing et anticiper les comportements ». Avec, à la clé, la perspective d’une stratégie commerciale «optimale, basée sur les besoins des clients en tenant notamment compte des règles d’association de produits ». Surtout, il devient possible d’analyser l’efficacité des opérations marketing précisément et de mesurer la satisfaction client.

La compétence CRM n’est pas nouvelle dans le groupe : «nous l’avons depuis 12 ans en interne, y compris le savoir-faire analytique.» La nouveauté, c’est l’intégration des données bancaires : «largement plus fiables que toute autre donnée relative à la loyauté client.» Bien sûr, Banque Accord a mis en place «des processus rigoureux pour garantir la conformité réglementaire des traitements» mais elle peut se positionner comme fournisseur de service «pour la galaxie Mulliez ». Et de préciser que «le croisement des données est une source inextinguible d’informations de grande qualité ». Pour lui, les données de fidélisation sont de mauvaise qualité mais, associées aux données bancaires, elles permettent d’obtenir des informations fines et grande qualité. Dans ce contexte, Banque Accord cherche à faire monter en gamme ses clients - «de la carte de fidélité à la bancaire puis à la carte premium» - pour gagner, à chaque fois, un peu plus en fiabilité des données clients.

La compétence CRM n’est pas nouvelle dans le groupe : «nous l’avons depuis 12 ans en interne, y compris le savoir-faire analytique.» La nouveauté, c’est l’intégration des données bancaires : «largement plus fiables que toute autre donnée relative à la loyauté client.» Bien sûr, Banque Accord a mis en place «des processus rigoureux pour garantir la conformité réglementaire des traitements» mais elle peut se positionner comme fournisseur de service «pour la galaxie Mulliez ». Et de préciser que «le croisement des données est une source inextinguible d’informations de grande qualité ». Pour lui, les données de fidélisation sont de mauvaise qualité mais, associées aux données bancaires, elles permettent d’obtenir des informations fines et grande qualité. Dans ce contexte, Banque Accord cherche à faire monter en gamme ses clients - «de la carte de fidélité à la bancaire puis à la carte premium» - pour gagner, à chaque fois, un peu plus en fiabilité des données clients.

Une mise en oeuvre rapide

Frédéric Muggéo, responsable des projets BI de Banque Accord, souligne que la démarche a pu être engagée rapidement, en s’appuyant sur l’infrastructure IT existante : «nous nous appuyons sur les données de notre datawarehouse et l’on utilise des vues pour procéder à des agrégations dynamiques. Nous utilisons le modèle rLDM de Teradata, avec un modèle physique des données désormais proche du modèle logique, en intégrant les flux provenants des commerçants et des partenaires.» Et l’utilisation de ce modèle aurait été «très rapide : c’était vraiment une partie facile du projet ». En fait, ce fut même «un accélérateur car on ne connaît pas grand chose des données manipulées par nos commerçants. rLDM nous a permis de comprendre quelles données récupérer et de trouver comment les modéliser. C’était l’affaire de quelques semaines et cela nous a permis de réduire considérablement le risque.»

Et pour assurer la disponibilité de l’infrastructure et garantir les niveaux de service, Banque Accord profite de Teradata Active System Management (TASM), le système de gestion avancée de l’équilibrage de charge du fournisseur.

Et pour assurer la disponibilité de l’infrastructure et garantir les niveaux de service, Banque Accord profite de Teradata Active System Management (TASM), le système de gestion avancée de l’équilibrage de charge du fournisseur.

La solution est déjà déployée en Italie. Au dernier trimestre 2011, elle servira de base à une vaste campagne marketing pour proposer des produits financiers. Au premier semestre 2012, les premiers services CRM seront proposés aux détaillants. Dix personnes ont été mobilisées dans les équipes informatiques de Banque Accord, ainsi que trois personnes côté commerçants.

Toujours au premier semestre prochain, le déploiement commencera en Pologne; une analyse sur un échantillon de magasins locaux a commencé. Et l’extension du projet au reste du groupe Auchan est en cours d’étude.