Les grands de l’IT indien à la croisée des chemins

La reprise de la demande des entreprises occidentales en matière de services IT continue de profiter pleinement aux SSII indiennes. Mais ce contexte apparemment très favorable s’accompagne de tout un cortège de défis. Outre le contexte spécifique de certaines SSII en pleine transition dans leurs directions, c’est plus généralement le modèle classique de croissance linéaire qui semble montrer ses limites. Sous l’effet, notamment, des besoins en recrutement des acteurs du marchés. Acteurs locaux comme internationaux. Mais le virage semble difficile à négocier.

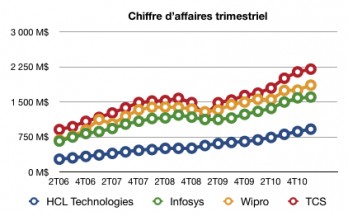

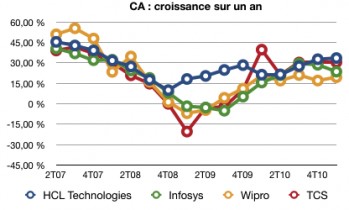

Pas de doute, tout va bien. Les principales SSII indiennes viennent de boucler un bon premier trimestre 2011, achevant ainsi un confortable exercice 2010-2011 marqué par une nette reprise, après le creux de la fin 2008. Numéro du secteur, Tata Consultancy Services (TCS) a fini le trimestre avec un CA de 2,2 Md$, en progression de plus de 30 % sur un an. Son challenger immédiat, Wipro, a réalisé pour la même période 1,86 Md$ de chiffre d’affaires, soit 19,50 % de mieux qu’un an plus tôt. Une croissance plus modeste que celle de TCS mais qui marque toutefois une reprise par rapport au trimestre précédent. De côté de chez Infosys, les nouvelles ne sont guère différentes, avec 1,6 Md$ de CA (+23,61 %). HCL Technologies, enfin, accélère encore sa croissance : +33,6 % pour un CA de 915 M$. Ce dernier se permet même de réaliser un bénéfice net en progression de près de 34 % à 103 M$, là où TCS se contente (tout de même...) d’un bon 26,43 % de croissance (531 M$), contre un peu plus de 15 % tant pour Wipro (310 M$) que pour Infosys (402 M$). Un ciel sans nuage ? Pas tout à fait.

Pas de doute, tout va bien. Les principales SSII indiennes viennent de boucler un bon premier trimestre 2011, achevant ainsi un confortable exercice 2010-2011 marqué par une nette reprise, après le creux de la fin 2008. Numéro du secteur, Tata Consultancy Services (TCS) a fini le trimestre avec un CA de 2,2 Md$, en progression de plus de 30 % sur un an. Son challenger immédiat, Wipro, a réalisé pour la même période 1,86 Md$ de chiffre d’affaires, soit 19,50 % de mieux qu’un an plus tôt. Une croissance plus modeste que celle de TCS mais qui marque toutefois une reprise par rapport au trimestre précédent. De côté de chez Infosys, les nouvelles ne sont guère différentes, avec 1,6 Md$ de CA (+23,61 %). HCL Technologies, enfin, accélère encore sa croissance : +33,6 % pour un CA de 915 M$. Ce dernier se permet même de réaliser un bénéfice net en progression de près de 34 % à 103 M$, là où TCS se contente (tout de même...) d’un bon 26,43 % de croissance (531 M$), contre un peu plus de 15 % tant pour Wipro (310 M$) que pour Infosys (402 M$). Un ciel sans nuage ? Pas tout à fait.

L’attrition, principale menace

L’attrition, principale menace

Si, globalement, l’attrition se maintient chez les SSII indiennes à un niveau inférieur à 20 %, elle n’a cessé de remonter au cours des derniers mois. Induisant une hausse des coûts : la course aux recrutements provoque une inflation rapide des salaires. Chez MindTree, par exemple, les salaires ont progressé de 15 % pour les salariés basés en Inde, et de 2 à 3 % pour ceux envoyés chez les clients, sur site, générant une pression significative sur les marges opérationnelles de l’entreprise. Selon Hexaware, KPIT Cummins ou encore Polaris, cette hausse des salaires devrait être au moins partiellement compensée par celle des prix, portée par la reprise de la demande des clients. Dans certains secteurs comme la banque, les services financiers, l’assurance, l’énergie et la fabrication manufacturière, les prix devraient progresser d’environ 1 % cette année. Mais également pour l’implémentation d’ERP et le conseil. Une première depuis trois ans. Mais certaines activités n’en souffriront pas moins. Dans le domaine de l’externalisation des processus métiers (BPO), l’attrition atteindrait désormais les 55 %, selon un récent rapport de l’Assocham, l’association représentant les chambres du commerce et de l’industrie indiennes. Principal reproche des salariés : l’absence de perspective de carrière dans le BPO.

La quête de la croissance non linéaire

Comme le résume PwC India, grosso modo, les SSII indiennes consacrent 50 % de leur CA à leur masse salariale, contre 30 % en moyenne pour les multinationales. Le contexte de l’explosion de l’attrition qui ne fait que rendre plus prégnant l’impératif de croissance non linéaire. C’est particulièrement vrai pour Infosys qui vient d’ailleurs d’indiquer rechercher des acquisitions en Europe et au Japon, notamment pour se renforcer dans les domaines de la santé et du secteur public, mais aussi dans celui du Cloud Computing. Kris Gopalakrishnan a ainsi indiqué disposer désormais d’une équipe dédiée à la recherche d’opportunités de croissance externe. Une évolution culturelle importante pour celui qui s’était fait souffler le britannique Axon, spécialiste de SAP, à l’automne 2008, par HCL. Mais ce n’est pas le seul dans cette configuration. TK Kurien, nouveau Pdg de Wipro, a récemment indiqué être à la recherche d’acquisitions stratégiques.

| Cognizant, le trouble-fête |

| Cognizant, c’est un peu le missile qui se rapproche à grande vitesse des grandes SSII indiennes. Cette vraie-fausse SSII américaine a réalisé un chiffre d’affaires de 4,6 Md$ en 2010, contre 3,3 Md$ en 2009. Soit une progression de près de 40 % ! Le problème, pour les SSII indiennes, c’est que Cognizant apparaît de plus en plus comme un concurrent frontal dans les recrutements - et sur le marché du commerce de détail, notamment : fin 2010, la SSII employait 104 000 personnes à travers le monde, soit 25 580 de plus que fin 2009. Mais les recrutements se font massivement en Inde : Cognizant n’emploie, au total, qu’environ 20 000 personnes en Amérique du Nord et en Europe. Ce qui tend à lui donner un profil relativement indien malgré un siège social installé au New Jersey. La bonne nouvelle, pour les SSII indiennes, c’est que Cognizant semble peiner autant qu’elles à s’inscrire dans un modèle de développement non linéaire : la croissance du CA entre 2009 et 2010 s’est assortie d’une explosion des dépenses opérationnelles; elles sont passées de 1,85 Md$ à 2,6 Md$, soit un bon de plus de 40 %. |