Gartner souligne la reprise des ventes de serveurs au premier trimestre

Selon le cabinet d'analystes, les ventes de serveurs ont bondi de 17,3% en revenus au premier trimestre 2011. La demande des entreprises est notamment repartie à la hausse pour ce qui concerne les grands serveurs, Unix et Mainframe. L'Europe de l'Est et l'Asie-Pacifique continuent à tirer le marché.

La semaine dernière, Gartner a confirmé la bonne tenue du marché des serveurs, un marché dont IDC avait déjà souligné la bonne santé quelques jours plus tôt. Plus optimiste que son homologue, Gartner estime que les ventes de serveurs au premier trimestre 2011 ont bondi de 17,3% en revenus (contre 12,1% pour IDC). Selon le cabinet d’analystes, les entreprises ont commandé quelque 2,3 millions de serveurs au premier trimestre pour un montant global de 12,67 milliards de dollars (soit un prix moyen d’environ 5500$ par serveur acheté).

A travers le monde, la bonne santé est générale, à l’exception du Japon, où les ventes ont encore reculé après un 4e trimestre déjà maussade (-4,4%). Selon Gartner, la région qui a connu la plus forte croissance est l’Europe de l’Est avec des ventes en unités en progression de 21,1% et des ventes en revenus en hausse d’un impressionnant 36%. Les bases de comparaison étaient, il est vrai, favorables à un tel rebond, les achats de serveurs s’étant littéralement effondrés en Europe de l’Est après la crise financière.

Les ventes de serveurs Risc/Unix redécollent

Comme IDC, Gartner confirme la reprise du marché des serveurs Unix. Selon le cabinet, les ventes de serveurs Risc/Itanium ont ainsi progressé de 5,2 % en volume et surtout de 20,7% en valeur. La croissance du marché Risc/Unix dépasse ainsi celle des serveurs x86, dont les livraisons ont progressé de 8,6% en unité et de 17,5% en valeur. Les autres serveurs (et notamment les mainframes) progressent quant à eux de 19,6% en valeur, selon Gartner (rappelons pour mémoire qu’IBM revendique une hausse de 41% de ses ventes de System z au premier trimestre).

| La croissance des ventes de serveurs lames ralentit |

| Depuis plusieurs trimestre, la croissance des ventes de serveurs lames se tasse et l’on constate un retour en grâce des serveurs racks, en partie du fait du succès de nouveaux formats comme les « cookie sheet » serveurs, ces racks 2U capables d’accueillir plusieurs serveurs autonomes (comme la série SL chez HP, les PowerEdge C chez Dell ou les 2022TC et 2026TC chez Supermicro ). Les ventes de serveurs lames n’ont ainsi progressé que de 6,1% en volume au premier trimestre tandis que celles des serveurs en rack enregistraient un bond de 11,2%. La croissance en valeur des ventes de serveurs lames reste toutefois encore supérieure à celle des serveurs en rack avec un bond de 24,6% en valeur au premier trimestre contre 19,6 % pour les serveurs en rack. |

| Cliquez pour dérouler |

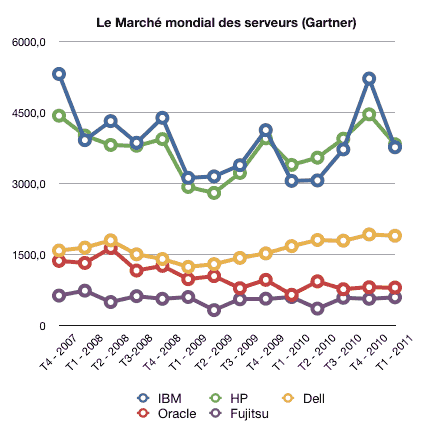

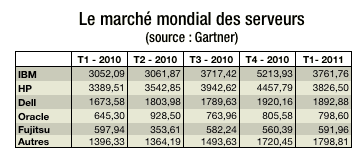

Globalement, tous les constructeurs profitent de cette reprise des dépenses des entreprises à l’exception de Fujitsu, dont les ventes reculent de 8,3%. HP, toujours en tête du classement (3,82 Md$), perd toutefois un peu de son avance du fait d’une croissance limitée à 12,9% tandis qu’IBM se rapproche (3,76 Md$) et gagne prêt d’1,4 point de part de marché, grâce à un bond de 23,3 % de ses ventes serveurs. Le numéro 3, Dell (1,89 Md$), voit quant à lui aussi sa part de marché régresser du fait d’une croissance limitée à 13,1%.

Oracle redresse la tête et de nouveaux constructeurs émergent

Comme le révélait aussi IDC, Oracle fait la bonne affaire du trimestre avec une hausse de 33,6% de ses ventes à près de 800 M$. Oracle regagne ainsi 0,8 point de part de marché et repasse devant Fujitsu (592 M$) qui avec une croissance négative de 8,3% de ses ventes perd 1,3 point de part de marché.

Ce Top 5 des constructeurs truste 85,8% des ventes mondiales mais voit son pré carré grignoté par des constructeurs comme SGI (dont les ventes ont bondi de 33% au premier trimestre 2011) mais aussi par une kyrielle de nouveaux venus. En Asie Pacifique par exemple, Lenovo a vu ses ventes en unités bondir de 81,1% tandis que celles de Huawei progressaient de 35,7%. Plus impressionnant, un autre Chinois, Dawning , a vu ses ventes en valeur progresser de 89,4% et s’est installé dans le Top 5 des constructeurs asiatiques. Un autre constructeur plus discret (et non mentionné par Gartner), le californien SuperMicro, devrait réaliser cette année un chiffre d’affaires de près de 500M$ dans le monde avec ses serveurs. La firme est rentable depuis 14 ans et n’a cessé de croitre depuis sa création en 1993 à San Jose. Désormais, elle dispose de capacité d’assemblage aux Etats-Unis, en Europe et à Taiwan (où elle vient récemment d’ouvrir un nouveau centre). Tous ces nouveaux venus sont de réelles menaces pour les géants établis des serveurs, notamment parce qu’une bonne partie de leur croissance se fait soit dans des zones émergentes, soit sur des segments de marchés porteurs comme les grands datacenters.

A lire aussi sur LeMagIT :

IDC : HP, IBM et Oracle profitent de la croissance des serveurs UNIX et du mainframe