La crise rappelle les SSII indiennes au low-cost

Le succès de son industrie des services informatiques et de l’externalisation des processus métiers a-t-il déjà tiré l’Inde trop vers le haut, en termes de coûts, pour les entreprises occidentales ? Dans un contexte de crise économique généralisée, la réponse semble oui. Les résultats trimestriels des SSII indiennes sont clairement marqués par l’environnement actuel. La course à la baisse des prix et la chasse aux coûts sont déjà bien engagées.

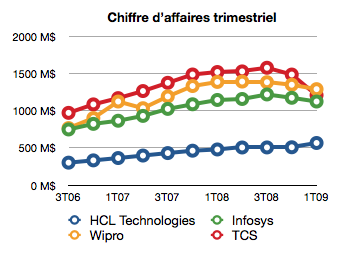

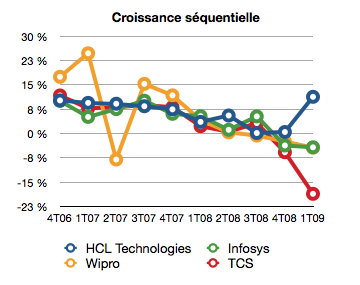

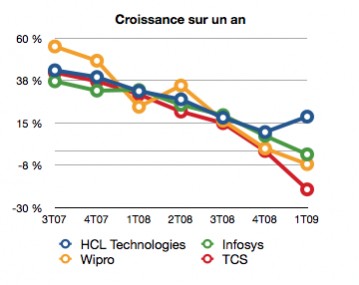

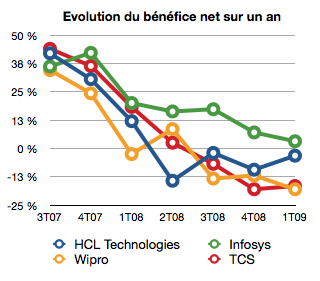

Les SSII indiennes vont devoir s’habituer à une croissance toujours en recul, voire même une décroissance, au moins pour quelques trimestres – de 3 à 8%, selon les sources. Après TCS et Infosys, c’est au tour de Wipro et de HCL Technologies de communiquer leurs résultats trimestriels. Et ils n’ont rien d’excellent. Au premier trimestre 2009, Wipro a réalisé un chiffre d’affaires de 1287 M$, contre 1346 M$ trois mois plus tôt et 1384 M$ au premier trimestre 2008. TCS souffre d’un recul séquentiel de près de 19 % de son chiffre d’affaires contre plus de 4 % pour Infosys.

Les SSII indiennes vont devoir s’habituer à une croissance toujours en recul, voire même une décroissance, au moins pour quelques trimestres – de 3 à 8%, selon les sources. Après TCS et Infosys, c’est au tour de Wipro et de HCL Technologies de communiquer leurs résultats trimestriels. Et ils n’ont rien d’excellent. Au premier trimestre 2009, Wipro a réalisé un chiffre d’affaires de 1287 M$, contre 1346 M$ trois mois plus tôt et 1384 M$ au premier trimestre 2008. TCS souffre d’un recul séquentiel de près de 19 % de son chiffre d’affaires contre plus de 4 % pour Infosys.

HCL s’en tire mieux, beaucoup mieux : la SSII débute l’année calendaire avec 564,4 M$ de chiffre d’affaires, 11 % de mieux qu’au trimestre précédent et 18,2 % de plus qu’un an plus tôt. Dans un communiqué, Shiv Nadar, directeur stratégique de HCL Technologies attribue cette performance à sa stratégie. Pour mémoire, HCL a racheté le spécialiste britannique de SAP Axon à l’automne dernier. Il faut relever que, HCL est probablement moins exposé que ses gros concurrents : il ne réalise que 23 % de son activité sur le secteur des services financiers et a bien su renforcer la part, dans son chiffre d’affaires, de secteurs plus protégés tels que les services publics – 8,9 % de son CA au premier trimestre 2009 contre 4,7 % un an plus tôt. Avec le rachat d’Axon à l’automne dernier, HCL a en outre ramené ses activités de BPO à 10 % de son CA, et porté de 10 à 24 % en un an la part des services aux applications d’entreprise.

HCL s’en tire mieux, beaucoup mieux : la SSII débute l’année calendaire avec 564,4 M$ de chiffre d’affaires, 11 % de mieux qu’au trimestre précédent et 18,2 % de plus qu’un an plus tôt. Dans un communiqué, Shiv Nadar, directeur stratégique de HCL Technologies attribue cette performance à sa stratégie. Pour mémoire, HCL a racheté le spécialiste britannique de SAP Axon à l’automne dernier. Il faut relever que, HCL est probablement moins exposé que ses gros concurrents : il ne réalise que 23 % de son activité sur le secteur des services financiers et a bien su renforcer la part, dans son chiffre d’affaires, de secteurs plus protégés tels que les services publics – 8,9 % de son CA au premier trimestre 2009 contre 4,7 % un an plus tôt. Avec le rachat d’Axon à l’automne dernier, HCL a en outre ramené ses activités de BPO à 10 % de son CA, et porté de 10 à 24 % en un an la part des services aux applications d’entreprise.

La course à réduction des coûts

La course à réduction des coûts

Wipro indique avoir déjà dû consentir une baisse sensible de ses prix au cours du trimestre écoulé. Pour Infosys, les budgets des clients européens auraient reculé de 5 %. La SSII prévoit un recul de 6 à 8 % de son chiffre d’affaires au second trimestre 2009, sur un an. Pour l’ensemble de l’exercice fiscal entamé, le recul pourrait être de 3 à près de 7 %. TCS ferait déjà face à des annulations de projets.

Dans ce contexte, les SSII indiennes se sont, on l’a vu, déjà lancées dans une course à la réduction des coûts. Mais le rythme devrait s’en accélérer. TCS a déjà réduit de 10 % ses effectifs au Royaume-Uni – pour rapatrier en Inde les 500 collaborateurs concernés, environ ; ils y coûteront moins cher. Surtout, la SSII est parvenue, au cours du trimestre écoulé, à augmenter de 3 % ses effectifs tout en réduisant de 10 % sa masse salariale… Infosys serait sur le point de se séparer de 2 100 salariés « peu performants ». La SSII a par ailleurs réduit de plus de moitié son budget annuel d’investissements en infrastructures – au-delà de son campus de Bangalore, Infosys termine actuellement des installations à Chennai et en prépare à Hyderabad, Jaipur Mysore, et Pune, notamment.

Reste que Infosys prévoit encore d’embaucher, 18 000 personnes entre 2009 et 2010, contre près de 30 000 l’an passé ; mais il ne faudra compter sur aucune augmentation de salaire. TCS devrait augmenter ses effectifs de 15 000 à 20 000 personnes, moitié moins qu’au cours de l’exercice précédent.

Mphasis, filiale d’HP-EDS, chercherait à convertir les coûts fixes en coûts variables, en augmentant la part variable des salaires – quitte à baisser ceux-ci au passage. Hexaware prévoit des réductions de salaire de 2 à 10 % pour environ 60 % de ses collaborateurs ; 350 salariés récemment placés en formation ou en intercontrat pourraient voir leur rémunération chuter de 50 %. Le spécialiste du développement logiciel iGate va geler ses embauches jusqu’au troisième trimestre 2009.

Mphasis, filiale d’HP-EDS, chercherait à convertir les coûts fixes en coûts variables, en augmentant la part variable des salaires – quitte à baisser ceux-ci au passage. Hexaware prévoit des réductions de salaire de 2 à 10 % pour environ 60 % de ses collaborateurs ; 350 salariés récemment placés en formation ou en intercontrat pourraient voir leur rémunération chuter de 50 %. Le spécialiste du développement logiciel iGate va geler ses embauches jusqu’au troisième trimestre 2009.

Des perspectives plus sombres

De son côté, le Nasscom, la chambre patronale des SSII indiennes, a très sévèrement revu à la baisse ses prévisions. Pour l’exercice fiscal 2009/2010, entamé le 1er avril, le Nasscom prévoit désormais une croissance moyenne nulle, sinon à un seul chiffre, pour l’ensemble de l’industrie locale des services informatiques et d’externalisation des processus métiers. Som Mittal le reconnaît : « les volumes de transactions ont baissé, et c’est une tendance alarmante. » Pour l’heure, il est bien sûr légitime d’invoquer le contexte économique international. Mais est-ce réellement le seul facteur en jeu ici ? Sallie Mae, un organisme de prêt aux étudiants, a décidé de rapatrier aux Etats-Unis son IT, externalisée notamment en Inde. A Manhattan, des professionnels nous ont fait part d’une tendance allant dans ce sens, évoquant des problèmes de « satisfaction. » Delta Airlines vient d’ailleurs d’annoncer la fermeture de ses centres d’appels en Inde, en raison de retours clients mauvais. De même que United Airlines.

Pour autant, HCL a signé, au cours du trimestre écoulé, 24 contrats à plus de 30 M$, deux de mieux qu’un an plus tôt. Wipro indique également avoir remporté « de bons contrats » et généré « un pipeline robuste. » Et de prévoir, pour le second trimestre de l’année, une progression du chiffre d’affaires de son activité de services IT, à plus d’un 1 Md$ contre 969 M$ au premier trimestre.

Mais l’aventure promet de continuer

Selon une étude McKinsey commandée par le Nasscom, l’industrie IT indienne semble encore promise à un bel avenir : les exportations IT et BPO devraient générer 175 Md$ de chiffre d’affaires en 2020. Bien plus que les 50 Md$ que le Nasscom prévoyait pour l’exercice fiscal 2009/2010 – un chiffre qui ne devrait désormais être atteint que 12 mois plus tard. Selon Gartner, la part de marché mondiale des spécialistes indiens du BPO devrait presque doubler en 2010 – pour flirter avec les 10 % en valeur. Une évolution qui pourrait bien en masquer une autre, plus forte, en volume : selon Gartner, les tarifs de l’externalisation IT devraient sensiblement baisser courant 2009 à 2010, de 5 à 15 % pour les services liés aux centres de calcul ; de 5 à 10 % pour le poste de travail et le help desk ; de 10 à 15 % pour les réseaux et 10 à 20 % pour l’hébergement d’applications.

De son côté, et ce n’est qu’un exemple parmi d’autres, Microsoft vient de signer pour 5 ans avec HCL, pour 170 M$, dans le cadre du développement de la version en ligne d’Office. Infineon vient également de signer pour plusieurs années avec TCS. Dans d’autres secteurs, EADS ou encore Saab (pour l’aviation) ont indiqué vouloir renforcer leur recours à l’offshore en Inde.

Autre solution, comme chez Computer Associates : renforcer sa présence en Inde. L’éditeur prévoit d’y recruter 1 000 personnes sur 5 ans pour gonfler ses équipes locales de R&D.

Mais un autre défi s’annonce pour tous ceux qui misent sur l’aventure indienne : les personnels qualifiés devraient venir à manquer à l’horizon 2020, à raison d’un déficit de quelques 3,5 millions de personnes.